Immobilier coté et crise sanitaire du coronavirus

La gestion de la crise sanitaire a conduit à un arrêt de la vie économique et sociale dont la durée reste incertaine. Cette incertitude a provoqué une forte baisse des indices boursiers. Celui des foncières cotées de la zone euro a perdu près d’un tiers de sa valeur entre le 1er janvier et le 23 mars 2020.

1) La crise sanitaire pose la question de la soutenabilité de la distribution des actifs immobiliers cotés et non cotés

Pour mener à bien l’analyse de la capacité de distribution des foncières cotées, il est important de rappeler que ces entreprises distribuent en moyenne 80% de leur cash-flow. Cela leur offre une marge de manœuvre, contrairement à d’autres formes de détention immobilière qui distribuent 100% de leurs résultats. Pour rappel, le cash-flow annuel d’une foncière est le résultat financier (loyers – charges) qui sert de base pour la distribution du dividende.

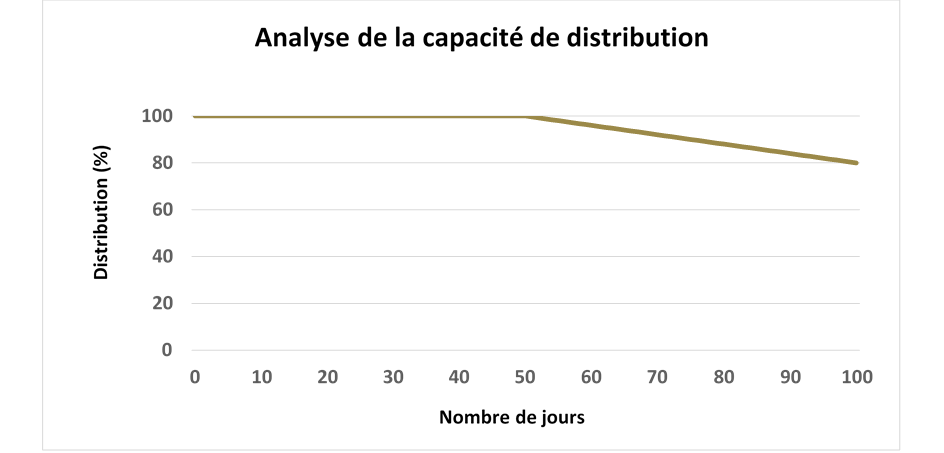

Les conclusions des calculs présentés en annexe sont les suivantes :

- Crise d’une durée de 50 jours : capacité de distribution maintenue à 100%

- Crise d’une durée de 100 jours : capacité de distribution maintenue à 80%

Le calcul sur la distribution est réalisé sur un portefeuille de foncières afin de ne pas surestimer les cas particuliers ; à l’instar d’Unibail-Rodamco-Westfield qui, au moment de l’annonce le 23 mars de la réduction de son dividende de 50%, avait un rendement de l’ordre de 20%.

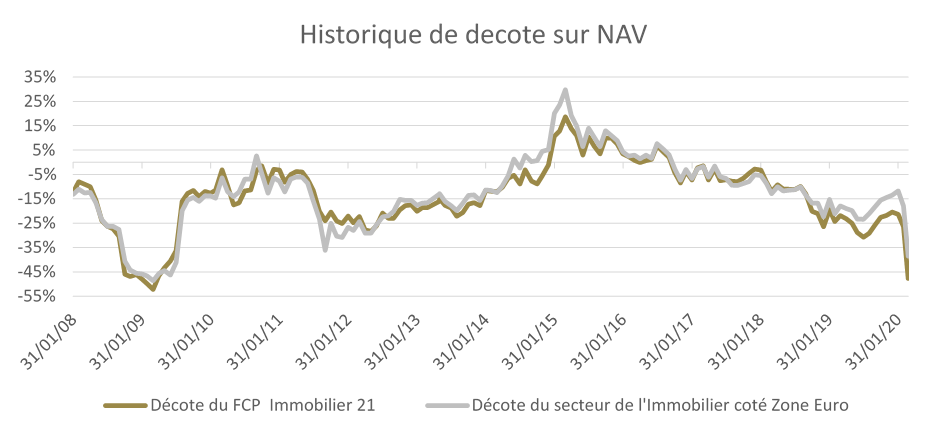

2) La crise sanitaire questionne sur l’opportunité de valorisation

En termes relatifs, on peut noter que le niveau de décote actuel historiquement élevé des foncières cotées de 40% permet d’acheter des actifs moins chers que sur le marché immobilier physique.

> Un niveau de décote historiquement élevé (40% pour le secteur et 50% pour le fonds IMMOBILIER 21).

Il est difficile de dire si les marchés ont atteint leurs points bas en l’absence de certitude sur la durée de la crise.

Toutefois on peut dire que :

- le niveau des taux d’intérêt restera durablement bas,

- la maturité longue des baux est une protection,

- le secteur immobilier coté est un secteur défensif.

Et on peut donner des repères sur la capacité de distribution.

Le rendement actuel des titres détenus en portefeuille du fonds est de 8.5% sur la base des cours du 24 mars et d’un taux de distribution de 80%. Pour un rendement de 4,5%, il faudrait donc une baisse de 50% des cash-flows, ce qui correspondrait à une durée de crise de plus de 4 mois si on fait une hypothèse d’un abandon de 100% des loyers ou à une durée de crise de 8 mois sur une hypothèse d’un abandon de 50% des loyers.

Au-delà de 2020, on observera une amélioration du potentiel de distribution à un rythme normalement rapide, mais qui dépendra toutefois des dégâts sur l’économie réelle causés en 2020.

3) La crise amène à s’interroger sur la typologie des actifs immobiliers à privilégier

- La crise n’a pas modifié notre opinion sur les foncières ayant des actifs de logistique et de maisons de retraites, typologies que nous ne détenons toujours pas dans notre portefeuille.

- La crise renforce notre opinion positive sur la détention de foncières de résidentiel allemand.

- La crise fragilise les centres commerciaux mais nous considérons que la valorisation des foncières détenant des centres commerciaux reste attractive.

- La baisse des cours de bourse nous a permis un renforcement/achat du bureau dit « Prime ».

- Enfin, la crise nous rend plus attentifs aux bilans et aux projets de développement.

Annexe

Calculs sur l’évolution de la capacité de distribution

Ces calculs sont réalisés au niveau d’un portefeuille de valeurs du secteur de l’immobilier coté de la zone euro et non sur un seul titre.

Nous pouvons avoir, pour un titre, une capacité de distribution plus faible pour tenir compte du niveau d’endettement et des difficultés à réaliser les cessions prévues (exemple : Unibail-Rodamco-Westfield).

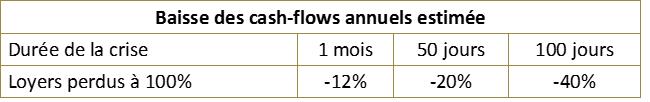

Hypothèse : perte de 100% des loyers pendant toute la durée de la crise

NB : Tous les pays ne sont pas en quarantaine en même temps et, par ailleurs, certains commerces – notamment alimentaires et médicaux – restent encore ouverts. L’hypothèse de perte de 100% des loyers est donc prudente…

1) Les données

La perte d’un mois de loyers représente en moyenne un recul de 12% du cash-flow annuel d’une foncière.

2) Un amortisseur potentiel

Pour répondre aux attentes des investisseurs, les foncières ont la possibilité de distribuer 100% de leurs cash-flows à titre exceptionnel et non 80%. Leur dividende serait ainsi préservé face une crise d’une durée de 50 jours.

AVERTISSEMENTS :

Ce document ne constitue ni une offre de souscription, ni un conseil personnalisé. Votre attention est notamment attirée sur le fait que les informations contenues dans ce document sont inévitablement partielles et susceptibles d’évolution. Elles ne peuvent dès lors avoir une valeur contractuelle. Les informations contenues dans ce document ne constituent pas une recommandation d’investissement. Les valeurs citées dans ce document ne constituent pas des recommandations d’achat ou de vente. Elles ne sont données qu’à titre d’illustration. Les performances passées ne préjugent pas des résultats futurs.